Биржи на которых я торгую:

На основе выведенных по итогам анализа краха FTX показателей эксперты из Glassnode посчитали оправданной некоторую осторожность касательно состояния дел у Huobi и ее отсутствие в отношении Coinbase и Binance.

Аналитики объяснили фокус на упомянутых платформах активными дискуссиями вокруг них в сообществе.

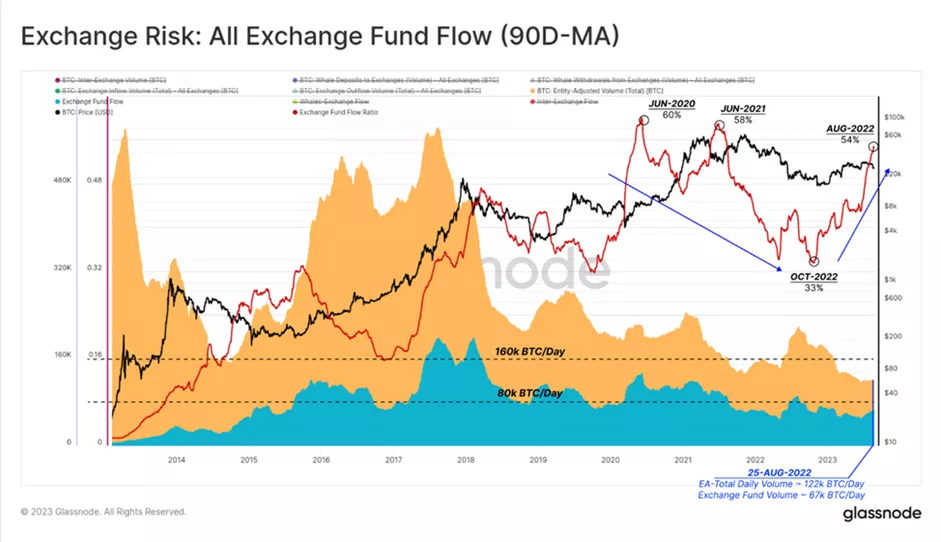

В начале обзора эксперты представили свой взгляд на доминирование CEX в экосистеме биткоина.

Согласно расчетам, на депонирование и вывод средств c криптобирж приходится порядка 54% переданной ончейн-стоимости в цифровом золоте (67 300 BTC из 122 000 BTC). Показатель растет с октября 2022 года, демонстрируя восстановление рынка после коллапса FTX.

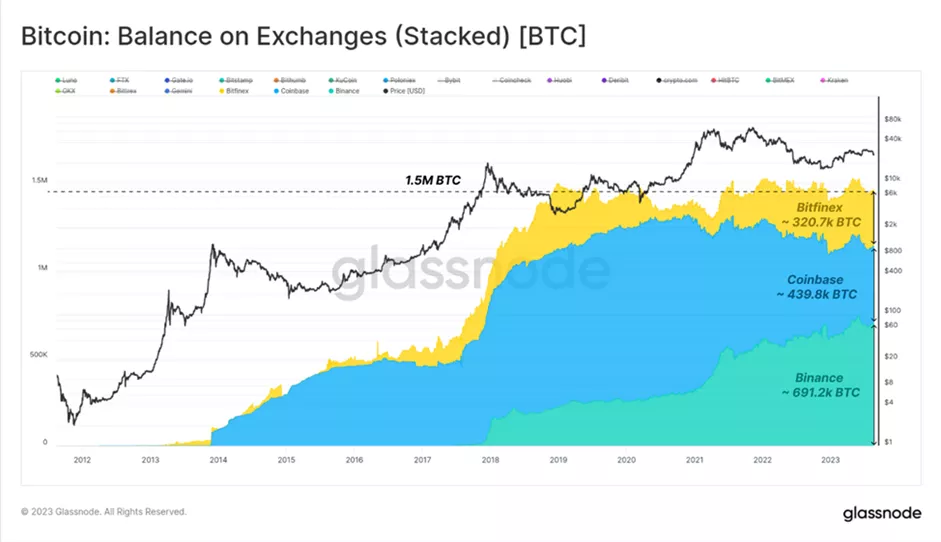

Подобная ситуация наблюдается на фоне снижения баланса бирж до пятилетнего минимума в 2,256 млн BTC.

С начала 2019 года в этом отношении наблюдается доминирование трех игроков — Binance, Coinbase и Bitfinex.

Их текущие балансы выглядят следующим образом:

- Binance — 691 200 BTC;

- Coinbase — 439 800 BTC;

- Bitfinex — 320 700 BTC.

Эксперты разработали три индикатора, которые помогают выделить периоды формирования потенциальных проблем у централизованных платформ:

- Reshuffling Ratio — доля баланса биржи, которая обрабатывается внутри нее в течение определенного периода времени;

- Reliance Ratio — степень, с которой баланс платформы перемещается на другие площадки/из них (межбиржевые переводы);

- Whale Withdrawal Ratio — показатель вывода биткоинов с CEX китами.

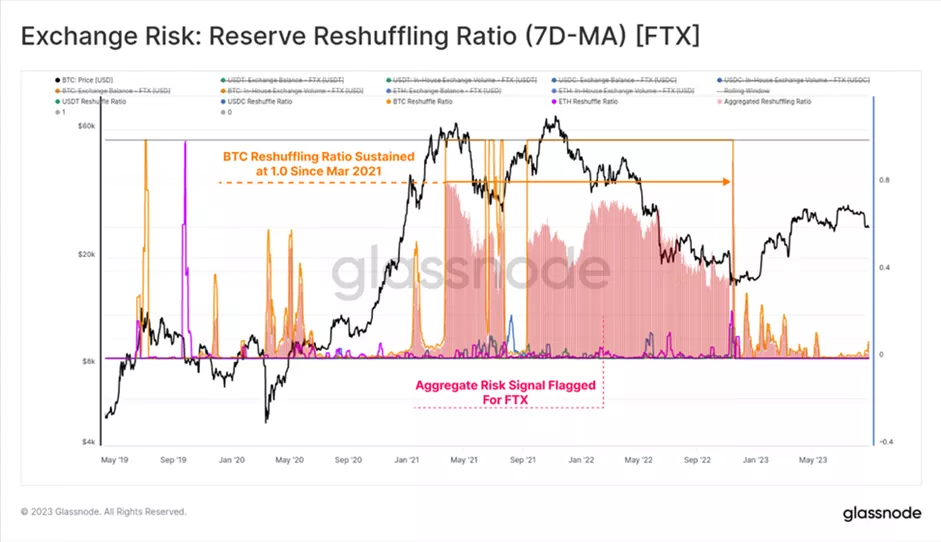

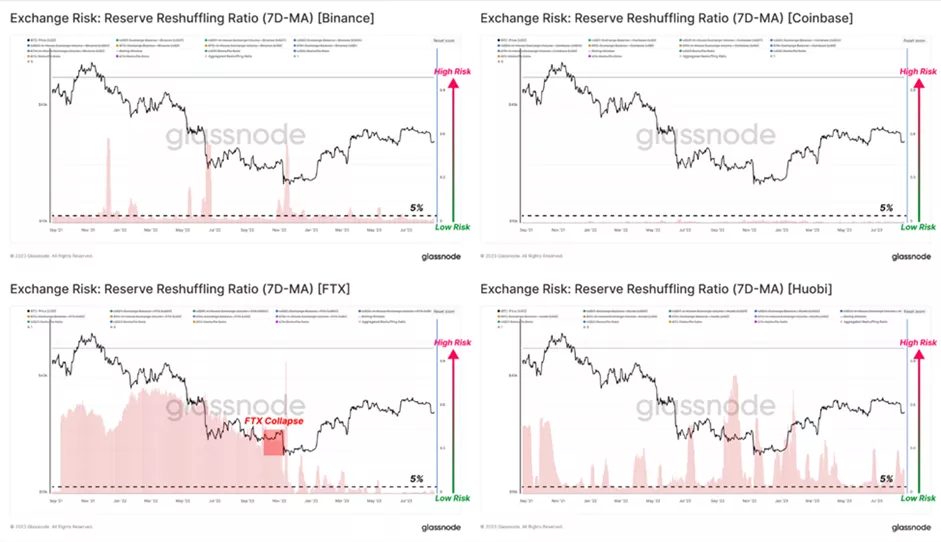

Идея Reshuffling Ratio заключается в выявлении ситуаций, когда более 100% баланса биржи перешло на другие адреса в рамках кластера за семидневный период. Если такая структура сохраняется в течение длительного времени и/или в нескольких типах активов, это может быть предупреждающим признаком неправильного управления средствами, согласно специалистам.

На примере FTX эта метрика достигала порогового значения с марта 2021 года до краха в ноябре 2022 года.

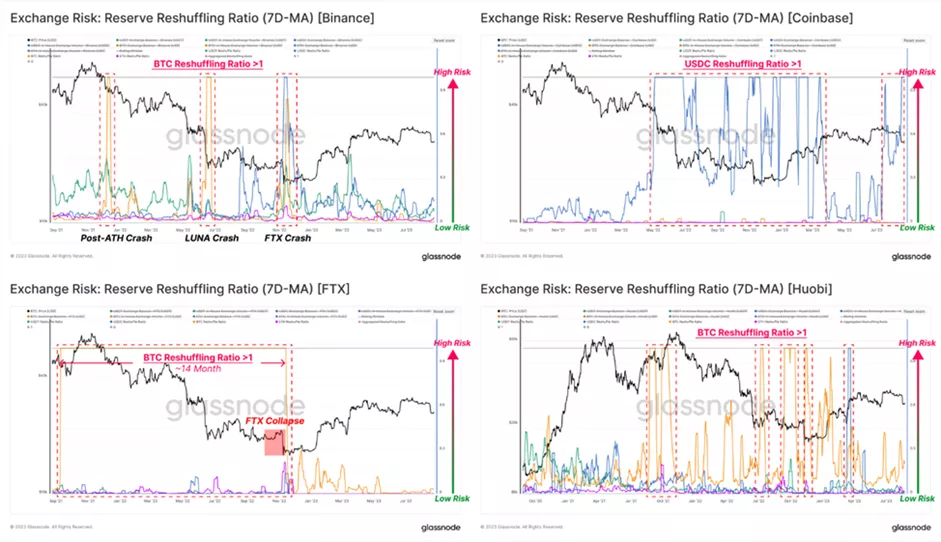

Reshuffling Ratio у Binance (на иллюстрации ниже — вверху слева) испытывает резкие пики по всем активам с быстрым возвращением в норму в периоды повышенной волатильности. В Glassnode воспринимают такое поведение как отражение волны новых депозитов и выводов средств. Для Huobi (внизу справа) характерна аналогичная ситуация.

Показатель у Coinbase (вверху справа) привлекает внимание только в отношении USDC, что связано с ролью биржи как шлюза для стейблкоина.

Приведенный ниже график сравнивает совокупные коэффициенты Reshuffling Ratio для четырех бирж (включая FTX) по четырем активам. Используется пороговое значение в 5% от баланса, чтобы отметить потенциально высокорисковые события.

С этой точки зрения, Binance и Coinbase видят очень незначительный внутренний «отток» своих балансов. В свою очередь FTX выделяется по понятным причинам.

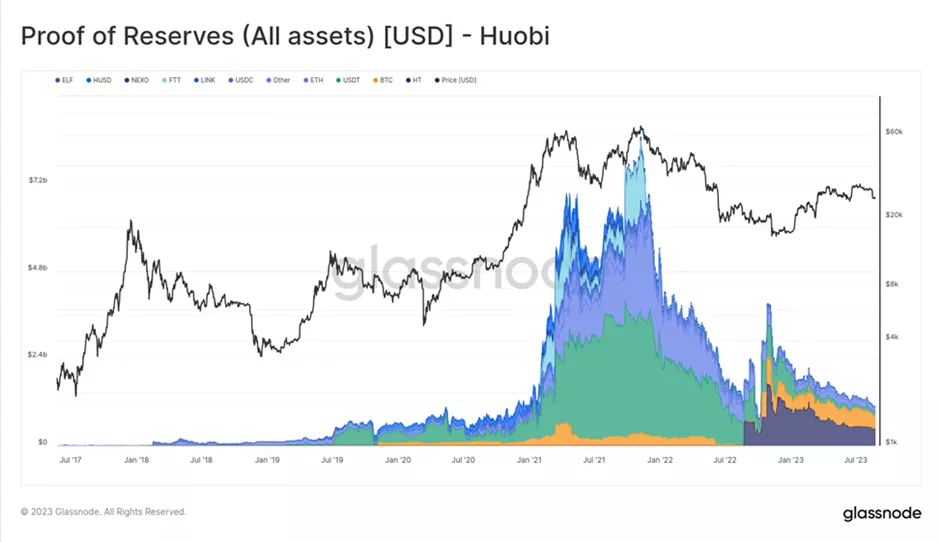

Согласно аналитикам, Huobi можно оценить где-то посередине между FTX и Coinbase c Binance. Они указали на потенциал роста значение метрики, учитывая постепенно снижающийся баланс активов на бирже.

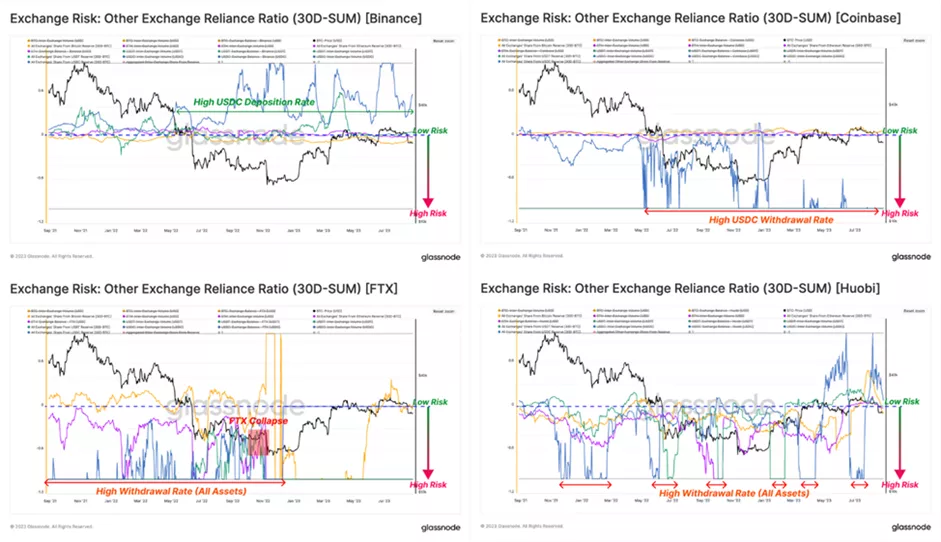

Другим потенциальным показателем риска CEX может выступать ситуация регулярных переводов значительной части баланса на другую биржу или от нее. Он характеризуется индикатором Reliance Ratio. Подобное явление может указывать на высокую степень доверия или взаимозависимости ликвидности между площадками, пояснили аналитики.

Большие отрицательные значения метрики показывают быстрый отток средств от биржи контрагенту, что может вызывать тревогу, если тенденция наблюдается в течение длительного периода времени.

Binance (вверху слева). Все активы имеют нейтральный и близкий к нулю Reliance Ratio. Это говорит, что средства, поступающие с других бирж или на них, невелики по сравнению с балансом на Binance. Выделяется показатель применительно к USDC, что объясняется последствиями конкуренции с Coinbase.

Coinbase (вверху справа). Как и в случае с Binance, все активы демонстрируют нейтральный Reliance Ratio. Ожидаемо значения выше по USDC из-за вышеупомянутых причин.

FTX (внизу слева). Reliance Ratio глубоко отрицателен по всем четырем активам задолго до краха. Это подтверждает вывод инвесторами и Alameda активов на другие платформы.

Huobi (внизу справа). Аналитики отметили относительно большой отрицательный Reliance Ratio по всем активам, что предполагает чистые переводы с Huobi на сторонние биржи.

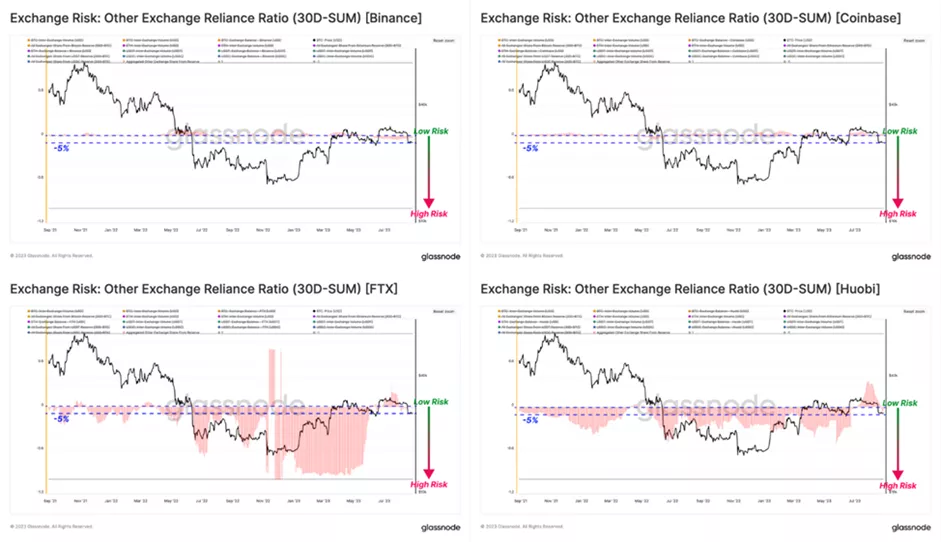

Агрегированный коэффициент Reliance Ratio демонстрирует, что Binance и Coinbase в значительной степени не зависят от других бирж. Это контрастирует с ситуацией с FTX и Huobi, где эти значения глубоко отрицательны.

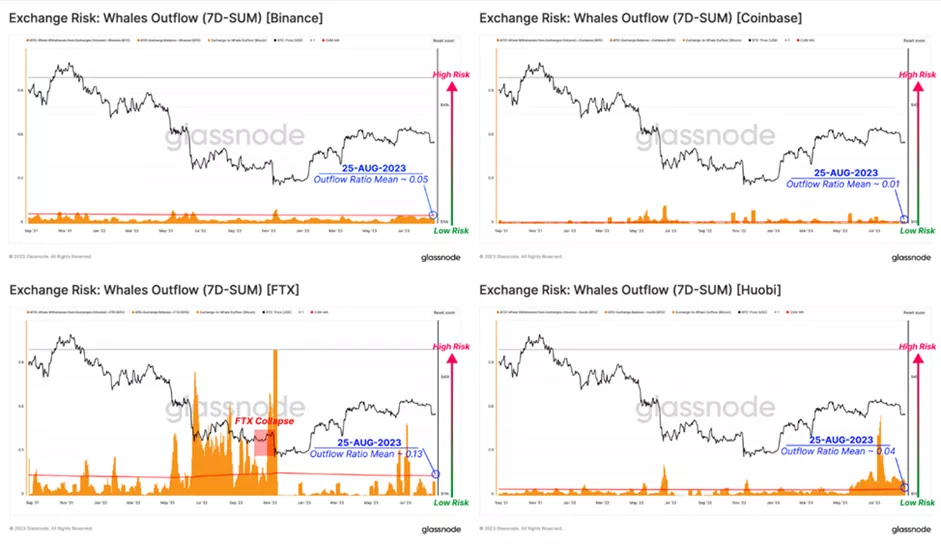

Whale Withdrawal Ratio демонстрирует влияние китов на увеличение/уменьшение скорости вывода монет с платформ. Параметр рассчитывается как соотношение между совокупным недельным оттоком средств от крупных игроков и балансом биткоинов на бирже. Другими словами — процент изъятых китами резервов за последние семь дней.

Аналитики также рассматривают усредненный за все время показатель Whale Withdrawal Ratio в качестве долгосрочного ориентира.

И Coinbase, и Binance демонстрируют крайне низкий коэффициент Whale Withdrawal Ratio за последние два года, долгосрочное среднее значение остается ниже 5%.

Для FTX скачок метрики стартовал с краха Terra и Three Arrows Capital, сохраняясь на высоком уровне вплоть до коллапса самой биржи.

Для Huobi аналитики наблюдают модель с относительно низким уровнем риска вплоть до июня 2023 года. В последние месяцы возник устойчивый всплеск Whale Withdrawal Ratio. Эксперты подчеркнули, что частично динамика объясняется просадкой балансов платформы, что «само по себе является показателем повышенной осведомленности [китов]».

В ноябре 2022 года Binance одной из первых представила функцию Proof-of-Reserves, призванную обеспечить прозрачность хранения пользовательских средств. Команда биржи использовала Merkle Tree для подтверждения ончейн-данных.

В декабре представитель SEC Пол Мантер призвал инвесторов «очень осторожно» относиться к аудитам резервов криптовалютных платформ. По его мнению, такие проверки не всегда показывают реальное финансовое состояние компании.

Напомним, в феврале команда Binance имплементировала в систему инструмент ZK-SNARK для повышения безопасности и конфиденциальности. Спустя два месяца ее примеру последовали в OKX.

Добавить комментарий

Для отправки комментария вам необходимо авторизоваться.