Базовым сценарием на 2023 год выступает наступление в США рецессии в экономике и новой волны распродаж на рынке акций. В этих условиях криптовалюты будут подвержены негативной переоценке, предупредили в Nansen.

Read more: https://t.co/2wMUlSIU2h

— Wu Blockchain (@WuBlockchain) December 20, 2022

Согласно аналитикам, ситуацию может изменить только снижение процентных ставок ФРС.

Эксперты усомнились в достижении пика укрепления доллара США, с которым ассоциируется бегство от рисков и падение стоимости криптовалют. Текущее ослабление нацвалюты США они связали с резким снижением инфляции и ожиданиями отказа властей Китая от политики нулевой терпимости к COVID.

По наблюдениям специалистов, рынок облигаций США сигнализирует, что к маю 2023 года Федрезерв может поднять ставку до 4,84% и во втором полугодии понизить ее на 40 б. п.

В Nansen напомнили, что подобные представления противоречат характеру выступлений главы ФРС Джерома Пауэлла. Представители ЦБ подчеркивали силу рынка труда и риски недостаточного ужесточения политики перед лицом угрозы инфляции.

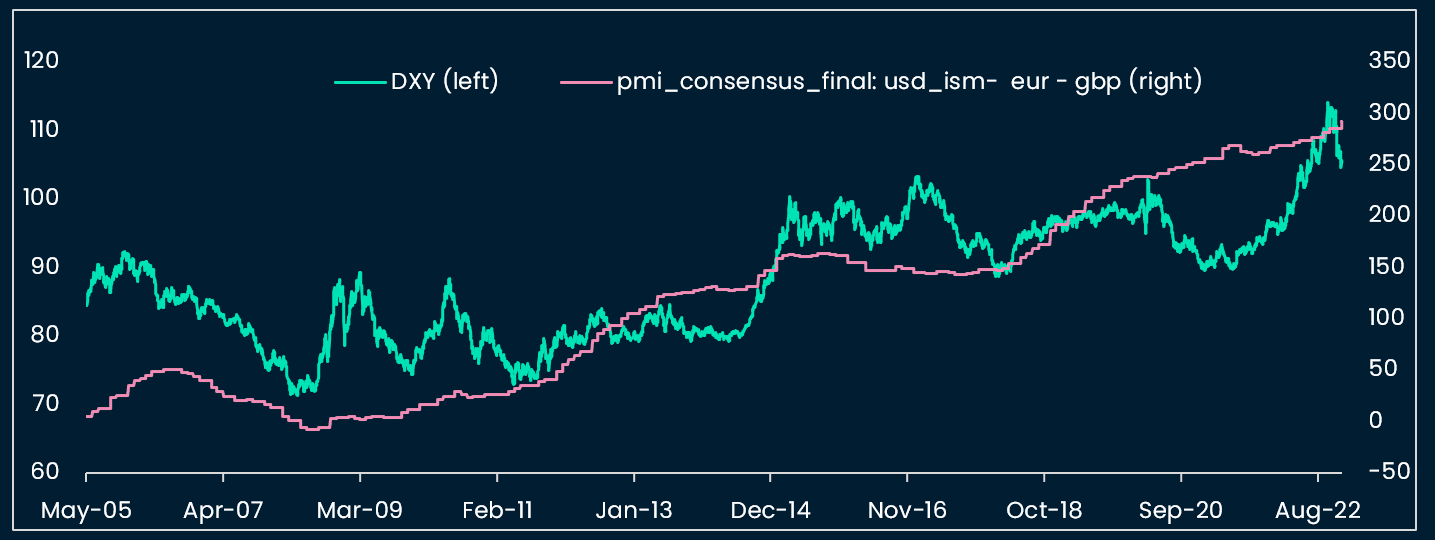

Специалисты протестировали модель индексов доллара (DXY) и деловой активности (PMI), которые имеют сильную корреляцию. Они пришли к выводу, что американская валюта, вероятно, еще не достигла пика в условиях отсутствия сильного «охлаждения» экономики.

Не оправдалась также гипотеза касательно капитуляции криптоинвесторов, что могло бы являться сигналом завершения медвежьего рынка. С этой целью эксперты проанализировали индекс на базе динамики волатильности пут- и колл-опционов на биткоин и Ethereum, а также разработанный ими индикатор риск-аппетита «умных денег».

Последний вышел в зону «готовности к риску» в мае 2022 года, тогда как первый все еще остается на противоположном полюсе.

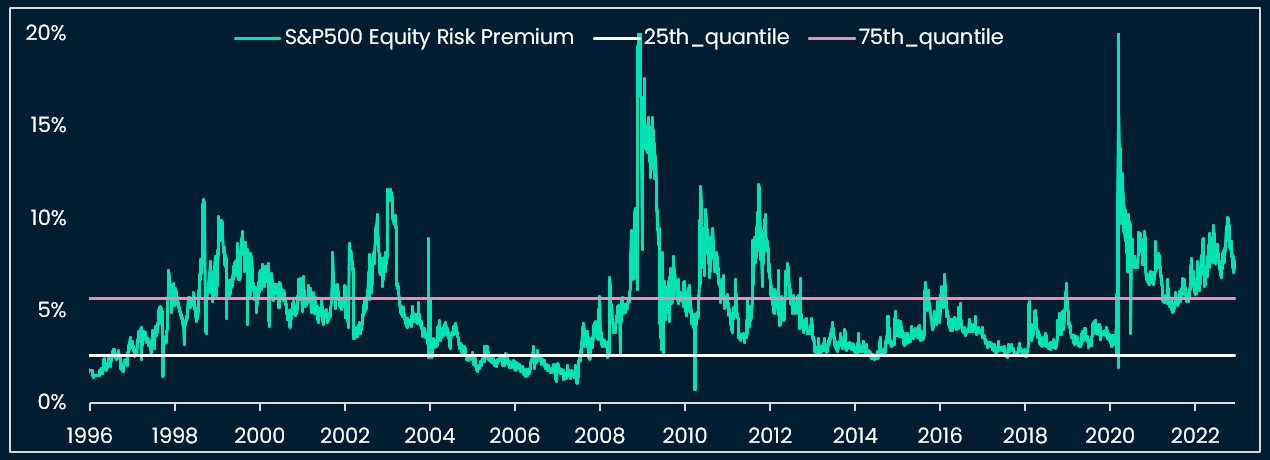

В заключение аналитики решили провести параллели между рынками цифровых активов и акций ввиду возросшей с 2021 году между ними корреляции. «Нормализация» соотношения между премиями за риск в этих классах активах в 2022 году повысила прогностическую силу показателя.

Специалисты напомнили, что в 2008 и 2020 годах премия за риск в акциях подскакивала к 20% при среднем значении выше 5%. В настоящее время метрика колеблется в диапазоне 8-9%.

«В основном сценарии ERP будет намного выше. […], что подтолкнет вверх CRP. Поэтому цены на криптовалюты ощутят новую (и «последнюю»?) волну снижения в этом цикле, прежде чем условия финансирования станут более благоприятными для обоих классов активов», — заключили специалисты.

Напомним, бывший CEO BitMEX Артур Хэйес заявил, что биткоин достиг дна, поскольку почти у всех «безответственных организаций» закончились BTC для продажи.

Ранее основатель Galaxy Digital Майк Новограц повторил свой прогноз о росте цены первой криптовалюты до отметки $500 000.

Читайте биткоин-новости ForkLog в нашем Telegram — новости криптовалют, курсы и аналитика.

Добавить комментарий

Для отправки комментария вам необходимо авторизоваться.