Модели оценки криптовалют помогают лучше обдумать и проанализировать их состояние, но сами по себе они не должны являться обоснованием будущих инвестиций. Как всегда, проведем свое собственное исследование.

Данная статья является первой из серии работ, изучающих способы оценки криптовалют. В ней сперва обозреваются модели оценки, применяющиеся для традиционных классов активов, таких как акции, облигации и недвижимость, после чего рассматриваются модели, которые могут быть полезны при оценке криптовалют.

Традиционные методы оценки

Когда дело касается традиционных классов активов, таких как акции, облигации и недвижимость, есть две основные категории моделей оценки: абсолютная и относительная. Не стоит пытаться понять все аспекты обозначенных традиционных моделей, важно сфокусироваться на том, какие затраты/результаты имеют место быть при использовании данных моделей, и сопоставить это с тем, что считается разумным и доступным для рынка криптовалют.

Модели абсолютной оценки

Модели абсолютной оценки определяют внутреннюю стоимость инвестиций путем анализа фундаментальных показателей, таких как денежные потоки, дивиденды, активы и т. д. Двумя наиболее известными моделями абсолютной оценки ценных бумаг являются модель дисконтированных денежных потоков (ДДП) и модель дисконтирования дивидендов (МДД). Далее пойдет более подробный их разбор.

Модель дисконтированных денежных потоков

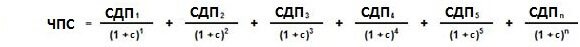

Это метод оценки проекта, компании или актива, основанный на концепции временной стоимости денег. При анализе методом ДДП прогнозируются денежные потоки (показатель того, сколько денежных средств доступно инвесторам действующего предприятия с учетом всех расходов, таких как налоги, операционные расходы и капитальные затраты) инвестиционного проекта, исходя из предположений о том, как будет функционировать компания или актив в будущем, после чего прогнозируется то, в какой объем денежных средств это функционирование выльется (для публичной компании это обычно означает прогнозирование прибыли, размера маржи и капитальных затрат). Затем происходит обратное дисконтирование будущих денежных потоков при расчете чистой приведенной стоимости (ЧПС). ЧПС является важным инструментом, поскольку позволяет проводить прямые сравнения между инвестициями по всем видам активов и таймфреймами. При расчете ЧПС ставка дисконтирования применяется к денежному потоку каждого будущего года.

В данной формуле чистая приведенная стоимость (ЧПС) равняется свободному денежному потоку(СДП) в каждый последующий год (1-й, 2-й, 3-й и т. д.), деленному на коэффициент дисконтирования. В каждом случае коэффициент дисконтирования равен 1 + ставка дисконтирования (с), и все это в степени n, где n — количество лет, в течение которых денежные потоки имеют место быть.

Для компаний используемой процентной ставкой является средневзвешенная стоимость капитала, которая представляет собой «стоимость» финансирования проекта за счет акций или заемных средств. Понимание нюансов в данном случае не так важно, но следует осознавать, что «использование» денег не происходит на безвозмездной основе, за этим следуют соответствующие дополнительные издержки и обязательства. В конечном итоге чистая приведенная стоимость определяет то, сколько инвестор должен заплатить сегодня за денежные потоки, которые будут получены от инвестиций в будущем. Это значит, что теоретически расчет ЧПС может дать достаточно четкое представление о размере необходимых вложений, в действительности же все модели основаны на предположениях, которые могут быть не совсем точны.

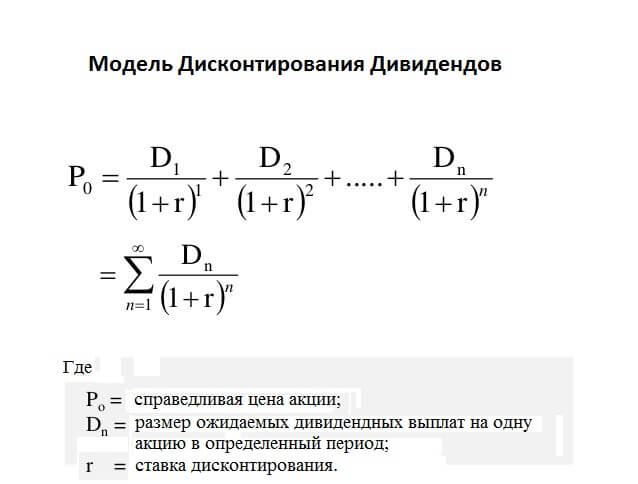

Модель дисконтирования дивидендов

Это метод оценки публичной компании, основанный на теории о том, что стоимость ее акций равна сумме всех будущих дивидендных выплат, дисконтированных к их приведенной стоимости.

Или иначе эту формулу можно выразить:

Модель Гордона более всего подходит к фирмам с темпами роста равными темпу роста экономики или ниже и с установившейся практикой выплаты дивидендов.

Одно из отличий ДДП и МДД заключается в том, что модель дисконтирования дивидендов использует для дисконтирования стоимость капитала («k» в расчетной формуле), в то время как модель дисконтирования денежных потоков использует средневзвешенную стоимость капитала, в которой учитываются заемные средства и удельный вес каждого источника финансирования. Как и все остальные модели, МДД имеет существенные ограничения: рост дивидендов компаний редко следует линейной зависимости, поэтому, если норма прибыли опережает рост, модель начинает давать отрицательное значение, и это только один из примеров. Опять же, подробные нюансы здесь не так важны, как основная идея о том, что расчет чистой приведенной стоимости основан на потоке будущих дивидендов.

Модели относительной оценки

В отличие от моделей абсолютной оценки, модели относительной оценки сосредоточены на оценке инвестиций путем сравнения их с другими подобными инвестициями. Данные модели опираются на такие показатели и коэффициенты, как соотношение цена/прибыль, дивидендная доходность(отношение размера дивиденда к цене акции) и др. для публичных компаний и соответствующие мультипликаторы для частных компаний в виде анализа прецедентных транзакций. Основная идея в том, что для компаний, объединенных одной отраслью, схожих по размеру и т. д., отношения между ключевыми показателями могут использоваться для оценки стоимости. Например, если акции «А» продаются с коэффициентом цена/прибыль равным 15 на одну акцию, а акции «Б» довольно схожи по своим характеристикам, тогда можно сказать, что акции «Б» должны продаваться с коэффициентом цена/прибыль близким к 15 на одну акцию. Опять же, бывают исключения и коэффициенты могут не всегда соответствовать действительности, но в целом модели относительной оценки являются довольно полезным инструментом.

Модели оценки криптовалют

Традиционные модели оценки не подходят для криптовалют, потому что последние не совсем вписываются в категорию традиционных классов активов, таких как акции, облигации или недвижимость. У криптовалют отсутствуют регулярные денежные потоки, дивидендные выплаты или конечная стоимость, которую бы можно было рассчитать.

Модели абсолютной оценки криптовалют

Не существует общепринятой модели оценки криптовалют, потому что монеты делятся по различным категориям и вариантам использования. Тем не менее есть метод, который может быть полезен, когда необходимо оценить криптовалюту в целом. Данная модель не должна использоваться в качестве обоснования инвестиций, но она может быть полезна для понимания того, что влияет на стоимость криптовалют и какими вопросами необходимо задаваться.

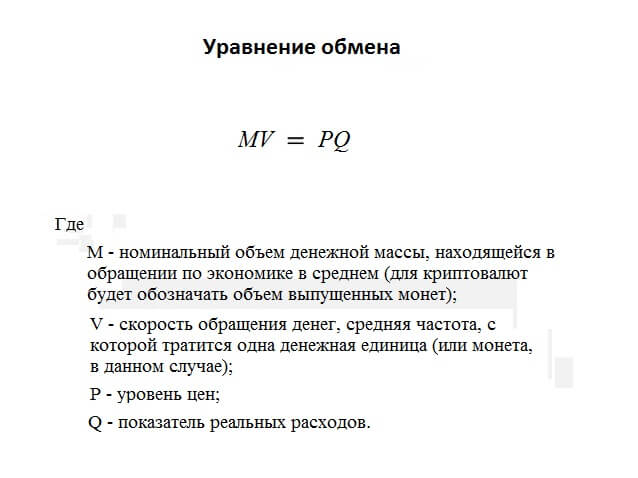

Уравнение обмена (количественная теория денег) в монетарной модели

Данная модель полезна при оценке криптовалют, потому что предполагает измерение эффективности криптовалютной сети, обслуживающей пользователей, после чего эта оценка сопоставляется с объемом доступных монет и скоростью их обращения для того, чтобы вывести стоимость одной монеты. Крис Берниске не так давно писал о применении вариации данной модели для оценки криптовалют.

«Уравнение обмена» — это макроэкономическая модель, описывающая соотношение денежной массы, скорости денежного обращения, уровня цен и показателя расходов. Данная модель является краеугольным камнем в количественной теории денег (которая объясняет зависимость между увеличением денежной массы и ростом уровня цен), а также показывает денежный спрос путем нахождения «M» — объема денежных масс.

Исходя из начального условия, M будет равно: M = PQ/V. Как объяснил Крис Берниске: «P не отражает цену криптоактива, а показывает цену ресурсов, предоставляемых криптосетью. Например, в случае с Filecoin это была бы цена за один гигабайт (ГБ) свободного места в облачном хранилище, представленная в виде $/ГБ. Q отражает количество предоставленных ресурсов, количество ГБ в хранилище в случае с Filecoin. Умножаем $/ГБ * ГБ = $. В экономике Filecoin этот доллар характеризует собой обмен актива на доступ к облачному хранилищу (или любым другим услугам, которые предоставляет Filecoin). Другими словами, это ВВП экономики Filecoin, который соответствует классическому монетаризму, где PQ — валовой внутренний продукт (ВВП) страны. К счастью криптологов, у нас есть свой прозрачный и незыблемый гроссбух для отслеживания ВВП, имя которому — блокчейн.»

В этой статье приведен пример расчета с использованием данного метода оценки.

На более высоком уровне оценка криптовалюты с помощью этого метода сводится к следующему:

- Проектирование графика предложения монет (когда и сколько монет будет размещено и продано)

- Оценка того, какая часть целевого рынка будет охвачена криптовалютой, и построение S-образной кривой ее принятия

- Попытка спрогнозировать скорость обращения криптовалюты

- Попытка добиться такого коэффициента дисконтирования, который бы начал незамедлительно приносить выгоду

Как и любая модель, количественная теория денег имеет ряд ограничений:

Модель хороша ровно настолько, насколько верны предположения, основанные на ней, но для расчета таких показателей, как скорость обращения криптовалюты, имеющихся данных пока что недостаточно, и, вероятнее всего, её значение для каждой криптовалюты будет отличаться; добиться приемлемой ставки дисконтирования также затруднительно, учитывая высокую степень неопределенности и недостаток данных, полученных путем сравнений.

Блокчейн-транзакции используются в качестве прокси-сервера для «ВВП сети», но многие транзакции могут быть просто монетами, перемещающимися между биржами, которые не несут в себе столько ценности, чтобы подлежать измерению.

Процентная доля токенов, непосредственно задействованных в торговле, которую бы следовало рассчитать, также остается неопределенной, а такие системы, как «доказательство доли владения«, замедляют прохождение платежей.

Множество других вопросов, например, каким образом скорость обращения коррелирует с другими переменными и почему не рассматривается независимо от них, как потенциально должна учитываться влияние «форков» и т. д.

Модели относительной оценки криптовалют

Потенциально использование моделей относительной оценки может помочь лучше разобраться в соответствующих криптовалютах. Однако до сих пор работа в этом направлении практически не велась. Есть лишь несколько параметров, которые могут быть полезны при сравнении криптовалют (некоторые являются непосредственно соотношениями, а другие могут миксоваться и сравниваться для получения любопытных коэффициентов):

Отношение стоимости сети к транзакциям — оценивает рыночную капитализацию криптовалют в долларовом эквиваленте относительно ежедневной транзакционной активности в блокчейне.

Количество транзакций в секунду — для криптовалют, планирующих добиться массового принятия потребителем и использоваться во всех финансовых операциях, количество поддерживаемых транзакций в секунду может оказаться полезным параметром.

Различные характеристики формы собственности — некоторая часть стоимости, в зависимости от криптовалюты, может основываться:

- На том, сколько пользователей превысили некоторый пороговый показатель количества криптовалюты (к примеру, сколько пользователей держат в крипте более 1000 долларов);

- На том, как определенная криптовалюта распределена между пользователями (например, сколько криптовалюты принадлежит «верхнему» проценту владельцев);

- На сравнении количества выпущенных монет с общим количество владельцев и пользователями, превысившими определенный порог.

Прибыльность майнинга — каков характер добычи (преобладают ли большие пулы, есть ли доступ для небольших ферм или индивидуального майнинга и т. д.), каков доход и может ли это быть полезным для понимания структуры собственности.

Объем торгов на биржах/распределение — каков криптовалютный оборот и как объем транзакций распределен между биржами.

Заключение

Еще предстоит немало работы по созданию моделей, подходящих для оценки криптовалют, и будет интересно увидеть, как продвигаются исследования в этом направлении. В будущем стоимость монет в значительной степени будет зависеть от моделей стимулирования, распределения и добычи, и эти модели, вероятнее всего, придется разрабатывать под каждую отдельно взятую монету, вместо того чтобы применять одну модель ко всем монетам сразу.

Добавить комментарий

Для отправки комментария вам необходимо авторизоваться.