Аналитики оценили влияние ликвидного стейкинга Lido на Ethereum

Просмотров: 2

Биржи на которых я торгую:

LSD-протоколы изменили структуру предложения Ethereum и динамику эмиссии. На лендинговых платформах производные вроде stETH стали привлекательнее, чем ETH, в то время как ликвидность stETH на DEX сократилась.

Liquid staking transforms the supply dynamics of #Ethereum and creates a shift in the demand for Ethereum's native token.

— glassnode (@glassnode) October 3, 2023

We discuss how stETH has become particularly attractive on lending platforms, whilst stETH liquidity on decentralized exchanges diminishes.

Discover more… pic.twitter.com/QQCocNoP3T

Эксперты Glassnode констатировали растущую популярность stETH в сравнении с ETH, спрос на который стагнирует.

Сдвиг в первую очередь обусловлен привлекательностью stETH для выстраивания левериджа в сравнении с предоставлением ликвидности в парах stETH-ETH на DEX.

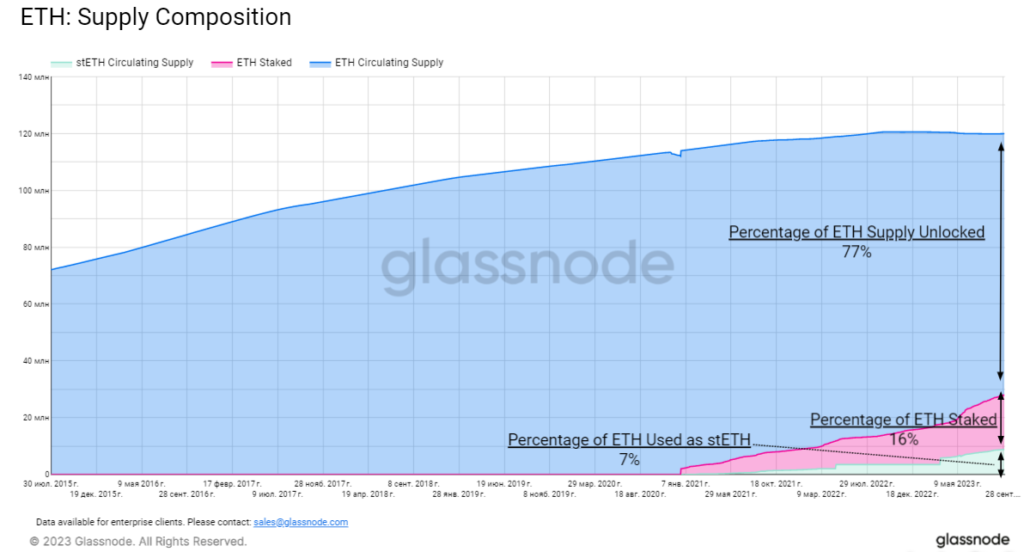

В результате порядка 7% предложения Ethereum фактически заменил дериватив от Lido Finance (23% эмиссии второй по капитализации заблокировано в стейкинге, 32% от этой величины размещено в указанном протоколе). Этот показатель продолжает расти.

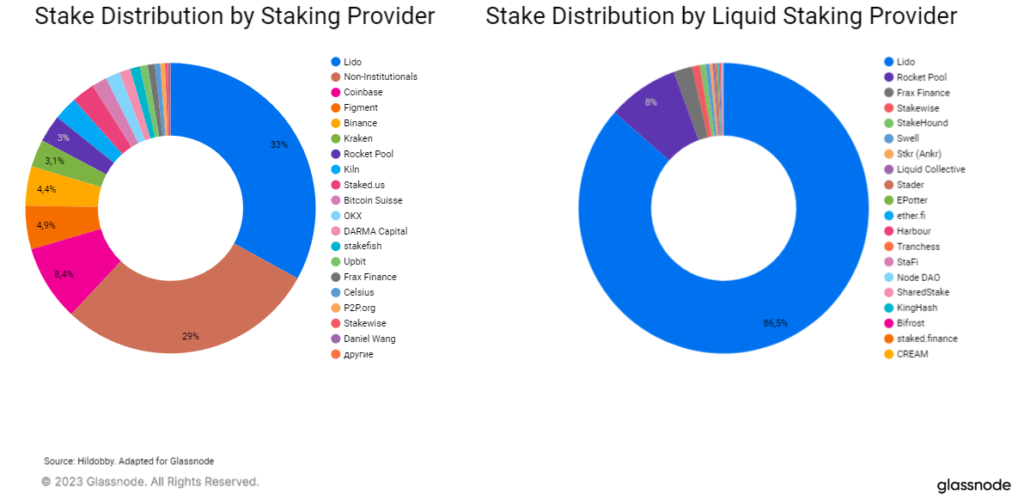

На Lido Finance приходится 32% всех ETH в стейкинге. Доля среди LSD-провайдеров достигла 86,5%.

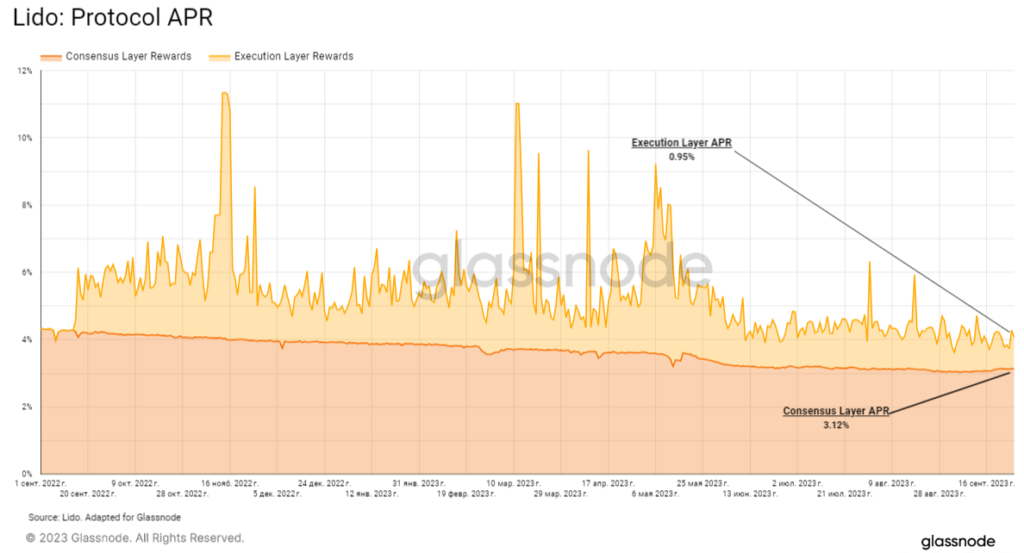

На момент написания статьи APR проекта составляет 4,07%, комиссия Lido — 10%. 28,8% совокупных вознаграждений от стейкинга второй по капитализации криптовалюты в виде ETH достается владельцам stETH, по 1,6% — операторам нод и казначейству проекта (суммарно 32% — доля Lido).

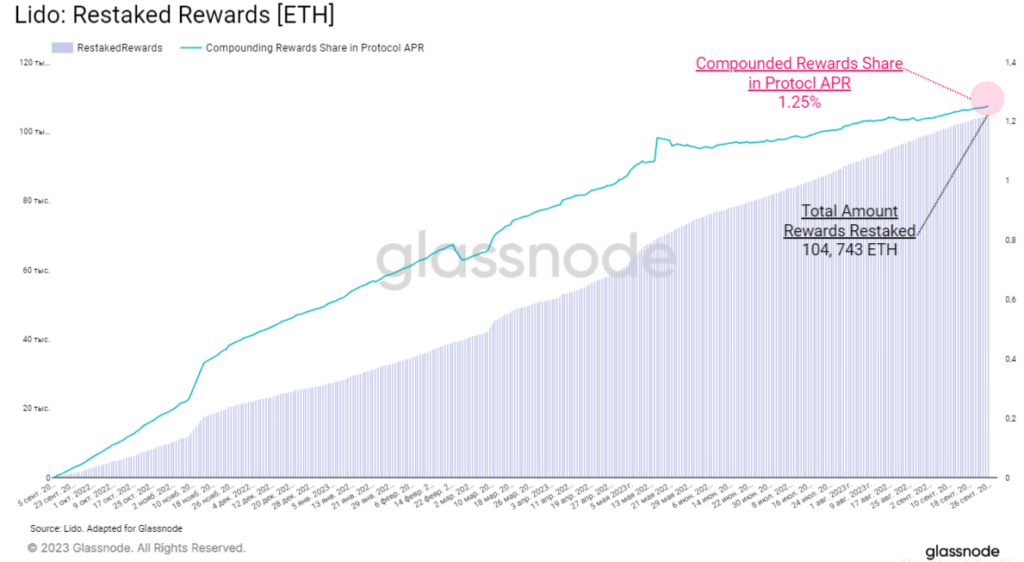

Lido также добавляет 0,95% к ARP к уже упомянутым 3,12% в результате стейкинга за счет получаемых валидаторами MEV и комиссий за приоритет. Заработанные благодаря этой деятельности 104 743 ETH протокол реинвестировал, что довело эту дополнительную доходность для владельцев stETH до 1,25%.

Держатели stETH получают автоматическое обновление аккаунта в зависимости от причитающихся им вознаграждений, что делает актив приносящей доход версией ETH. Ввиду такого свойства stETH у сообщества сформировалось мнение, что токен может «заменить ETH в качестве резервной валюты Ethereum».

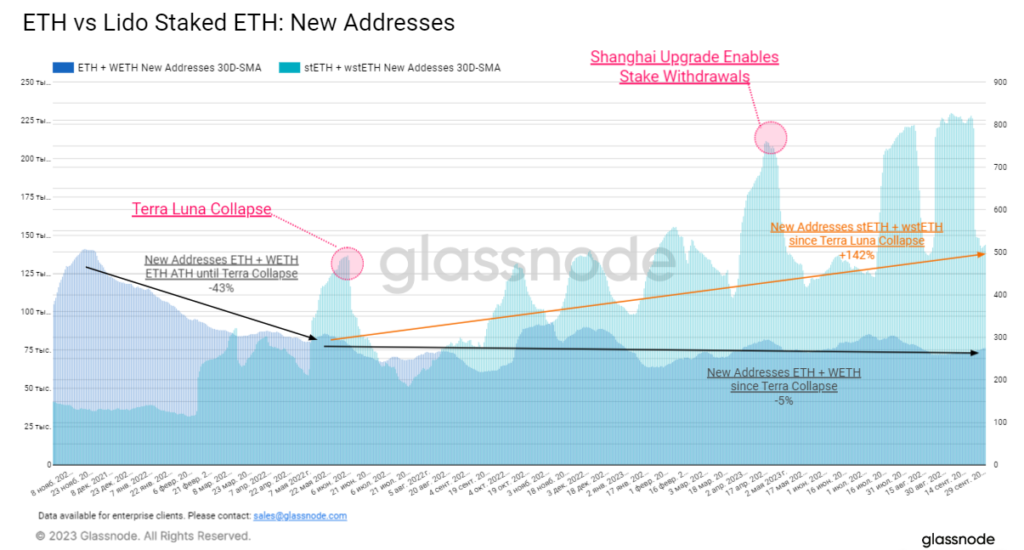

Аналитики проверили эту гипотезу на основе динамики адресов, использующих WETH и stETH. Они обнаружили, что после коллапса Terra в мае 2022 года число кошельков с WETH+ETH сократилось на 5%. За тот же период показатель применительно к stETH+ wstETH вырос на 142%.

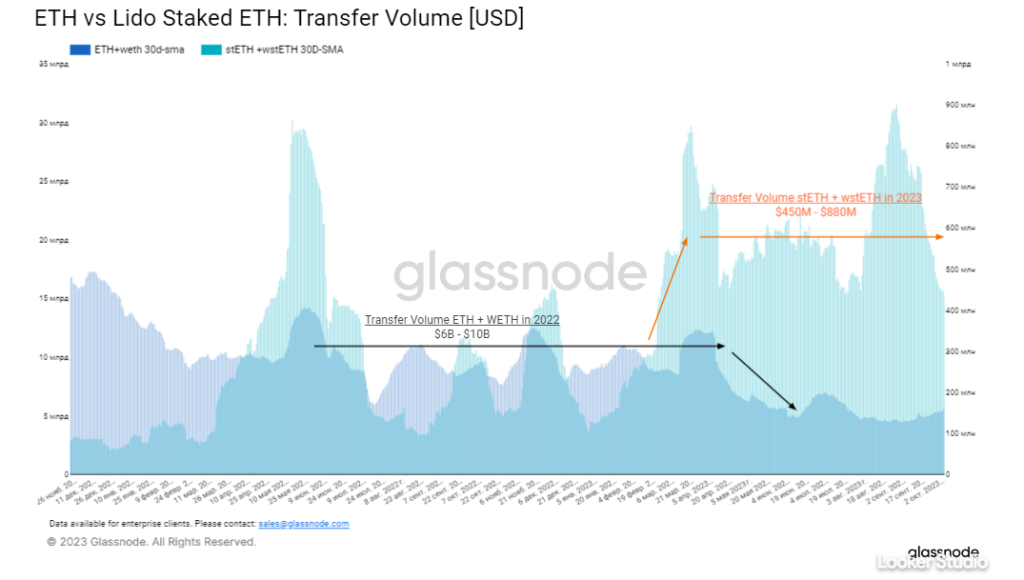

Схожий тренд прослеживается в объеме переданной ончейн стоимости. В течение 2022 года применительно к ETH+WETH метрика варьировалась в диапазоне от $6 млрд до $10 млрд. В 2023 году — стала концентрироваться вблизи его нижней границы.

Показатель stETH достиг пикового объема весной 2022 года и оставался относительно стабильным до конца года. В 2023 году он снова набрал обороты, подскочив со $127 млн до $450-880 млн.

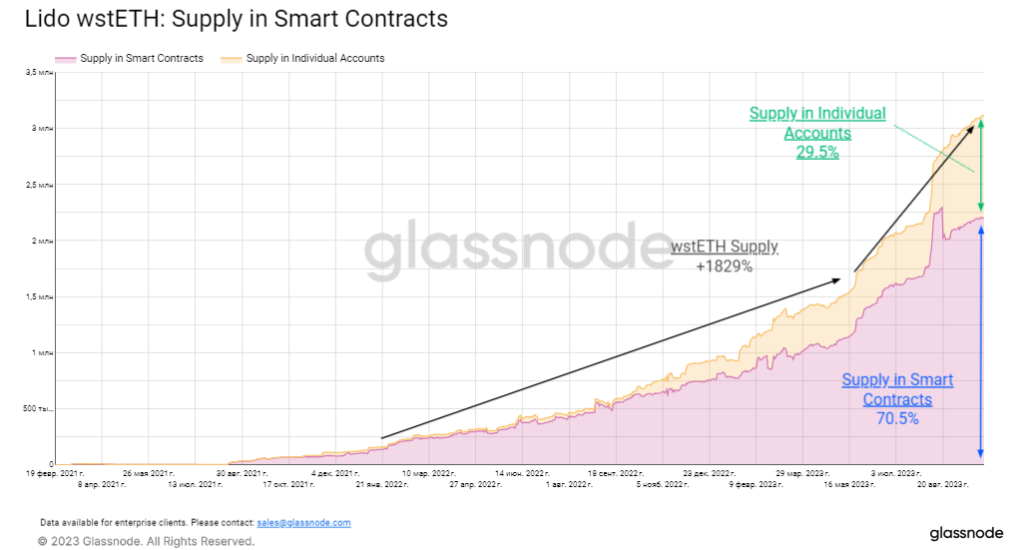

Аналитики обратили внимание на растущее использование stETH в DeFi. С начала 2022 года можно наблюдать значительное увеличение предложение wstETH (на 3 млн), что говорит об усилении предпочтения токена среди пользователей по сравнению с stETH.

Согласно экспертам, только 70,5% wstETH заблокировано в смарт-контрактах.

Большое количество актива на кошельках аналитики объяснили стремлением сократить налогооблагаемую базу. Автоматическое обновление баланса stETH рассматривается как налогооблагаемый доход — пользователи могут предпочесть «обернутую» версию, у которой увеличивается стоимость, а не число токенов, пояснили они.

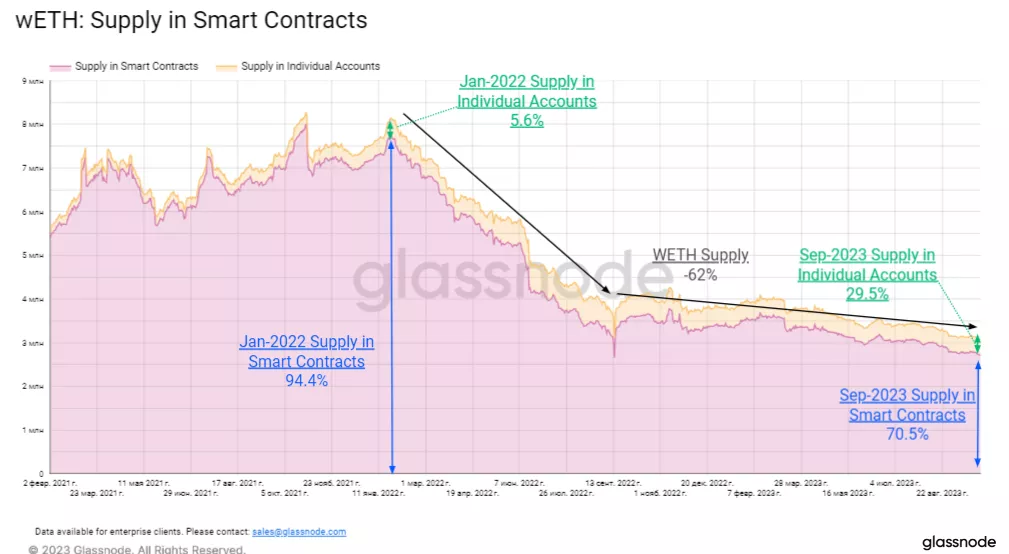

Для сравнения, предложение wETH за тот же период сократилось на 62%. Снижение интереса к активу совпало с сокращением его использования в смарт-контрактах.

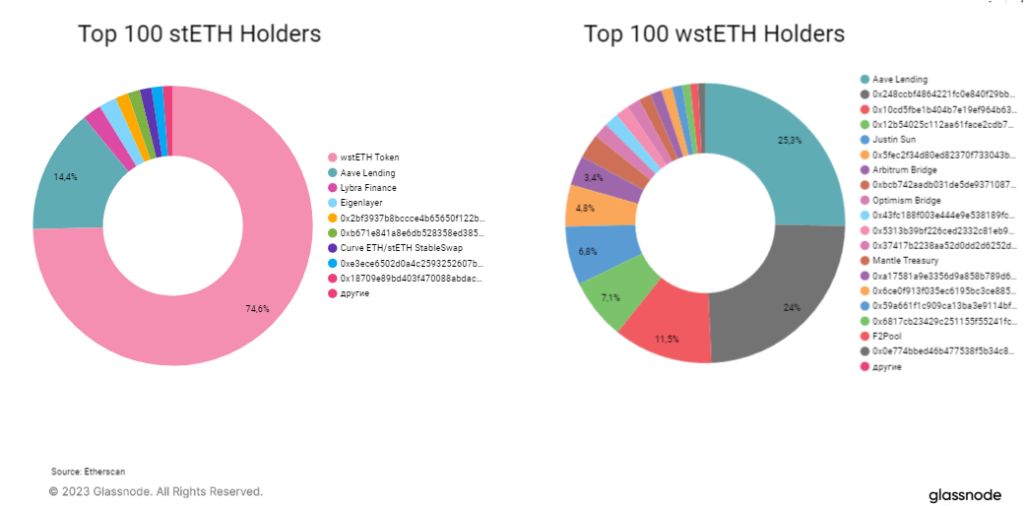

wstETH заменил 74% предложения stETH. Наибольшее применение токен нашел в Aave (14,4% stETH и 25,3% wstETH), DEX — оттянули на себя малую часть. На Curve приходится лишь 1,4% stETH, на другие платформы — еще меньше.

Столь низкое значение является «тревожным» фактором с точки зрения ликвидности, поскольку stETH и wstETH торгуются преимущественно на DEX, подчеркнули специалисты.

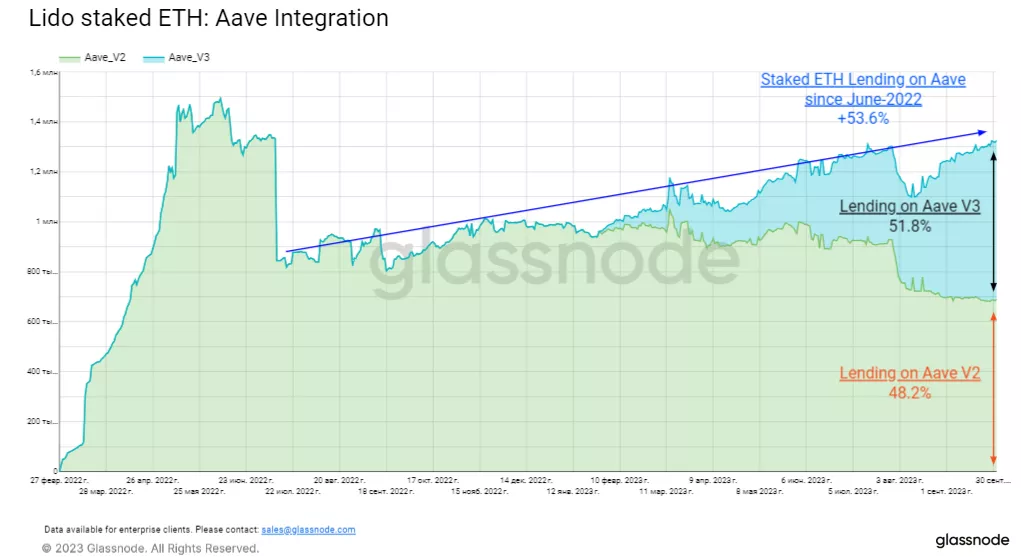

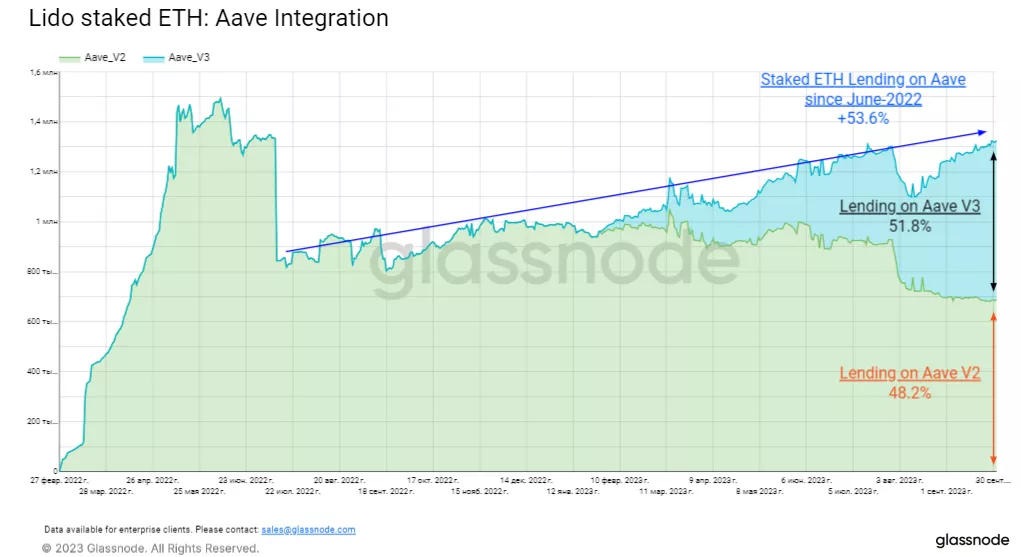

Представленные ниже графики демонстрируют, что резервы трех пулов с stETH на Curve с мая 2022 года обвалились на 90,2%. За аналогичный период показатель для Aave вырос на 53,6% (stETH распределились примерно поровну между v2 и v3).

«Переход, вероятно, обусловлен тем, что позиции stETH с привлечением заемных средств предлагают более привлекательную доходность по сравнению с предоставлением ликвидности на DEX», — объяснили специалисты.

Напомним, в августе в Lido отчитались о росте TVL и «впечатляющем» внедрении протокола.

Ранее разработчики запустили вторую версию протокола. В ней появился стейкинговый роутер (Staking Router), который призван разнообразить набор валидаторов и способствовать дальнейшей децентрализации.