Эксперты провели анализ уязвимостей стейблкоина USDe при экстремальных рыночных колебаниях

Просмотров: 0

Биржи на которых я торгую:

- На фоне медвежьего рынка получаемых от шортов по деривативам вознаграждений может оказаться недостаточно для поддержания стабильности курса USDe.

- Определенные вопросы вызывает степень диверсификации централизованных партнеров.

- Рост капитализации «синтетического доллара» может ограничить емкость рынка криптодеривативов.

Для завоевания доверия USDe от Ethena Labs необходимо показать устойчивость в неблагоприятных рыночных условиях. Эксперты представили Cointelegraph условия для подобного стресс-тестирования.

Капитализация CDP–стейблкоина от Ethena Labs превысила $2 млрд быстрее, чем любой другой схожий актив за всю историю криптовалют.

Стремительный взлет и привлекательная доходность в 17,2% годовых усилили опасения, что USDe может повторить громкие крахи аналогичных проектов.

В отличие от печально известного UST от Terra в основе архитектуры стейблкоина от Ethena лежит ставшая популярной в TradFi стратегия дельта-нейтральной торговли и портфельного управления. К ней часто прибегают на рынке опционов для контроля над рисками, связанными с изменениями цен базового актива.

Для выпуска USDe пользователи вносят в протокол биткоин, Ethereum, stETH или USDT. Залоговые активы используются для открытия эквивалентных коротких позиций по бессрочным контрактам.

По словам представителя Keyrock Джастина д’Анетана, стратегия дельта-нейтральной торговли зарекомендовала себя на протяжении десятилетий как разновидность торговли Сash–and–Сarry в TradFi. Она считается безопасной при благоприятных рыночных условиях.

Риски негативных ставок финансирования

На фоне ралли рынка криптовалют все меньше инвесторов готовы идти на риск падения котировок. Благодаря этому Ethena может обеспечивать доходность в USDe за счет полученных вознаграждений от держателей лонгов в виде ставок финансирования.

На медвежьем рынке ситуация изменится — эмитенту самому придется выплачивать ставки финансирования держателям длинных позиций.

«Шорты [становятся] дорогостоящими для поддержания, что потенциально может привести к депегу, если расходы выйдут за пределы управляемых уровней», — объяснила соучредитель Aqua Protocol в сети TON Юлия Паламарчук.

Ethena может оплатить комиссионные за счет полученного дохода в stETH от стейкинга. На токен приходится 16% от объема залоговых активов, согласно сайту проекта.

В настоящее время stETH приносит 3,3% годовых, что может оказаться недостаточно для покрытия обязательств в период устойчивых отрицательных ставок финансирования, отметили в издании.

В период обострения геополитических рисков на Ближнем Востоке 13 апреля ставки

ставки финансирования стали резко отрицательными. На этом фоне USDe ненадолго отклонился от привязки, до $0,995.

По мнению главы отдела роста Ethena Серафима Чекера, «синтетический доллар» прошел свой первый стресс-тест.

Команда не ожидает, что продолжительные периоды негативных ставок финансирования будут возникать слишком часто.

В феврале основатель Ethena Гай Янг со ссылкой на внутренний анализ заявил, что в 2022 году в условиях медвежьего рынка, средняя ставка финансирования равнялась нулю. Худшие периоды включали в себя метрику, близкую к -3%, в течение недели.

«Когда процентная ставка слишком низкая, рынок говорит, что предложение USDe слишком велико по сравнению с потребностями системы в целом. Это означает, что нам нужно его сократить», — пояснил предприниматель.

Невидимая рука также может сыграть свою роль в поддержании привязки «синтетического доллара» во время коллапсов на рынке. Чтобы защитить свои интересы, пользователи должны выкупать свои USDe, что приводит к снижению шортов, способствуя восстановлению ставок финансирования.

«Ни на одном из рынков TradFi нет ситуации с нулевым риском, и уж точно нет такой ситуации в DeFi. Стратегия Ethena, имеет смысл и должна гарантировать стабильность наряду с доходностью. Последняя будет зависеть от того, насколько востребованы деривативы. Поэтому она может оставаться не такой высокой, как сейчас, но не должна создавать серьезных проблем», — отметил д’Анетан.

Риски централизованных контрагентов

В последние годы ряд платформ ввели ограничения на вывод средств или стали неплатежеспособными, поэтому зависимость USDe от CEX вызывает серьезные опасения.

Команда отчасти снижает этот риск за счет привлечения внебиржевых кастодианов. Последние хранят криптовалюты инвесторов Ethena и используют их для открытия позиций по бессрочным контрактам от имени клиентов.

Если централизованная площадка столкнется с неплатежеспособностью или другими рисками, позиция проекта в деривативах закроется, но сами залоговые активы останутся в безопасности, поскольку изначально они никогда не находились на биржах.

В то же время риск депега USDe сохранится, если позиция по бессрочным контрактам не перенесут на другую платформу.

«Нынешняя централизованная операционная модель Ethena, включающая кастодиальные кошельки для управления фондами, создает значительные риски, связанные с безопасностью, и противоречит децентрализованной этике DeFi», — пояснила Паламарчук.

По наблюдениям доцента кафедры социальных наук южнокорейского Университета Хансунг Джаеву Чо, значительная часть wETH от Ethena попала напрямую Bybit, а USDT — Copper.

«Это создает впечатление, что риск не очень хорошо диверсифицирован», — прокомментировал специалист.

Согласно данным Ethena: Copper хранит $1,28 млрд из залоговых активов проекта, Ceffu — $1,07 млрд, а Cobo — $4,87 млн.

Модель деривативов Ethena может ограничить предложение

USDe едва ли сможет догнать по капитализации централизованные аналоги вроде USDT.

«Размер рынка деривативов и ограничения по максимальному открытому интересу (ОИ) на биржах могут ограничить потенциал роста актива», — пояснила Паламарчук.

Растущая капитализация USDe увеличивает объем коротких позиций в деривативах, что толкает вверх отрицательные ставки финансирования. Теоретически, подобное сокращение прибыли побуждает инвесторов закрывать шорты и ликвидировать «синтетический доллар».

Если объем USDe станет слишком большим для длинных позиций, чтобы стабилизировать ставки финансирования, расширение актива может быть ограничено.

По состоянию на 11 апреля ОИ на Ethereum-контракты оценивался в $9,75 млрд. 12% от величины приходились на связанные с эмитентом позиции.

Проект решает проблемы масштабируемости путем расширения залоговых активов, добавив в последнее время биткоин. ОИ по контрактам на базе цифрового золота составляет $37 млрд.

CEO CryptoQuant Ки Юн Джу высказал опасения касательно рисков для биткоина, которые несет для криптовалюты включение актива в обеспечение USDe. Эксперт провел параллели с крахом токена Terra (LUNA) и связанного с ним алгоритмического стейблкоина UST.

В отличие от stETH, биткоин не приносит дохода от стейкинга. Также как и USDT и ETH.

Это означает, что подушка безопасности, способная смягчить удар от отрицательных ставок финансирования, будет меньше по сравнению с другими залоговыми активами вроде stETH.

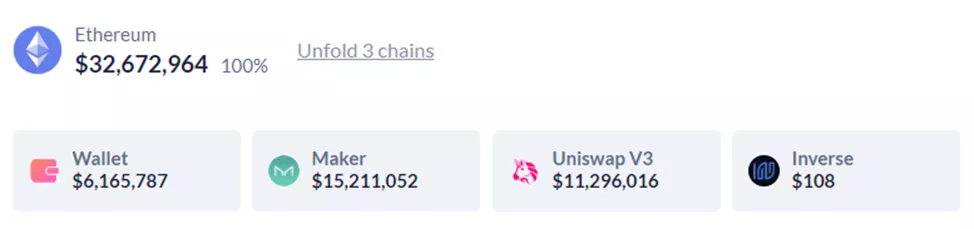

В результате может возникнуть перспектива использования командой страхового фонда. В настоящее время в нем сосредоточены криптовалюты стоимостью $32,7 млн.

В частности, Ethena держит $15,2 млн sDAI в Maker и $11,3 млн в парах USDe и USDT на Uniswap. Еще $5,1 млн — в USDT и $1 млн — в самом «синтетическом долларе».

Резерв в основном формируется за счет доходов от деривативов, которые считаются избыточными, поскольку держатели USDe предпочитают держать этот актив, а не размещать его для получения вознаграждения.

«В сценарии, когда Ethena использует DAI в своем страховом фонде, а Ethena и MakerDAO сталкиваются с рыночными спадами, взаимозависимость действительно может представлять риски», — указала Паламарчук.

Гипотетическую угрозу также несет отклонение stETH от ETH, хотя подобный сценарий выглядит маловероятным.

Будучи новичком на рынке, Ethena должна нести на себе тяжелый багаж прошлых неудач со стабильными монетами. Однако эксперты утверждают, что вероятность депега не так велика.

«Если не считать операционных казусов или ошибок при исполнении, сама торговля практически безрисковая», — заявил д’Анетан.

В заключение специалист добавил, что пользователи должны соизмерять кастодиальные риски и рыночные условия, с «удобством и привлекательностью» стейблкоина и его доходностью.

Напомним, в апреле Ethena Labs увеличила вознаграждение для заблокировавших большой объем ENA в стейкинге.